Ипотека в Люксембурге: требования, ставки и рекомендации по получению кредита

Если вы планируете приобрести недвижимость в Люксембурге, то знакомство с ипотечным кредитованием — важнейший шаг на пути к осуществлению вашей мечты о собственном жилье.

Понимание тонкостей ипотечного кредитования, ставок, требований и других важных деталей имеет первостепенное значение для получения выгодных условий и избежания непредвиденных сюрпризов. В этом подробном руководстве мы рассмотрим различные виды ипотечных кредитов и ставки по ним, разберемся во всех тонкостях ипотечного кредитования в Люксембурге, расскажем о пошаговом процессе получения ипотечного кредита на этом динамичном рынке и расскажем о факторах, которые могут повлиять на одобрение ипотеки.

Виды ипотеки и доступные ставки в Люксембурге

Для начала мы изучим разнообразие доступных видов ипотеки и их соответствие различным индивидуальным потребностям. Мы также проанализируем текущие ставки по ипотеке в Люксембурге, проливая свет на существующие условия рынка.

Виды ипотечных кредитов

Разнообразие вариантов ипотечного кредитования в Люксембурге позволяет учесть различные предпочтения и финансовые стратегии. Мы можем классифицировать ипотечные кредиты по типу ставки или методу амортизации.

Что такое амортизация?

Проще говоря, амортизация — это то, как уменьшается остаток по ипотечному кредиту с течением времени. В первые годы ипотеки платежи состоят в основном из процентов; со временем все большая часть каждого платежа направляется на погашение основного долга. Такой график обеспечивает полное погашение кредита к концу его срока.

В Люксембурге наиболее распространена амортизируемая ипотека, при которой ежемесячные платежи делятся на две части: часть заемного капитала и проценты по кредиту. С другой стороны, неамортизируемые ипотечные кредиты функционируют иначе. В них ежемесячные платежи покрывают только проценты по кредиту, а погашение заемного капитала откладывается до последнего взноса.

Понимание этих типов ипотеки позволит вам согласовать свой выбор с вашими финансовыми целями и степенью риска. Существует несколько типов ставок по ипотечным кредитам в Люксембурге.

Ипотека с фиксированной ставкой

Ипотека с переменной ставкой

Ипотека с регулируемыми ставками

Ипотека со смешанной ставкой

Ипотечные ставки

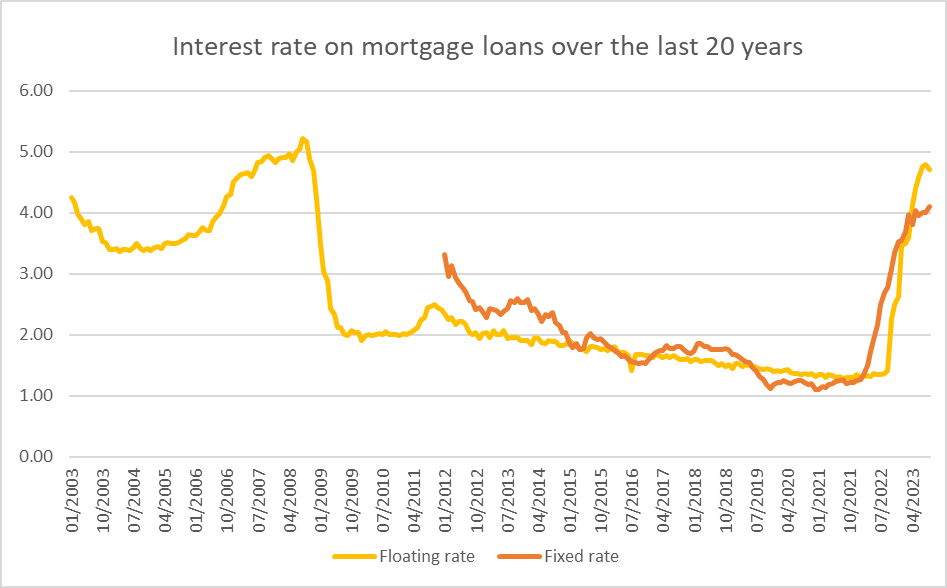

В Люксембурге процентные ставки по ипотечным кредитам оставались заметно низкими с начала 2009 года до конца 2021 года. Переменные ставки, составлявшие в среднем 2,38% в 2009 году, неуклонно снижались до 1,31% в 2021 году. Фиксированные ставки также следовали аналогичной тенденции, снижаясь с 2,75% в 2012 году до 1,20% в 2021 году. Однако в последние два года наблюдается значительный подъем.

В 2022 и особенно в 2023 году переменные и фиксированные ставки значительно выросли, достигнув 4,7% для переменных и 4,10% для фиксированных ставок в сентябре 2023 года.

Центральный банк Люксембурга (BCL) ежемесячно публикует последние ставки по ипотечным кредитам. Чтобы быть в курсе динамики рынка и отслеживать динамику процентных ставок в Люксембурге, мы рекомендуем регулярно посещать их сайт. Внимательное наблюдение за этими тенденциями позволит вам принимать взвешенные решения в условиях постоянно меняющейся ситуации с процентными ставками по ипотечным кредитам в Люксембурге.

Пошаговое руководство по получению ипотечного кредита в Люксембурге

Ипотека — это финансовое соглашение, предоставляемое учреждением для приобретения недвижимости. Ключевым моментом в понимании этого процесса является разрешение заемщика банку продать недвижимость в случае просрочки выплат по кредиту.

Очень важно, что законодательство Люксембурга строго регулирует эту практику. Несмотря на то, что банк имеет право продать недвижимость в случае неуплаты платежей, ваш дом остается вашей собственностью. Банк не имеет права входить в дом без разрешения, диктовать условия проживания или взимать арендную плату.

Как это работает?

Хотя передача дома в залог является важным аспектом, сама по себе это не может обеспечить получение кредита. Прежде чем одобрить ваш проект недвижимости, банк оценивает ваше финансовое положение, учитывая такие критерии, как ежемесячный доход, личные, семейные и профессиональные обстоятельства.

Как получить ипотечный кредит в Люксембурге?

Теперь, когда у нас есть более четкое понимание того, как работает ипотека в Люксембурге, давайте перейдем к пошаговому руководству по ее получению и будем уверенно ориентироваться в тонкостях ипотечного кредитования в Люксембурге.

На первом этапе рассмотрения заявки на получение ипотечного кредита необходимо определить, какую сумму вы можете взять в долг, — этот расчет в первую очередь зависит от вашего дохода. Как правило, выплаты по ипотеке не должны превышать 35% от дохода, хотя некоторые банки могут разрешить до 45%. Некоторые банки предлагают калькулятор ипотечных возможностей, чтобы помочь вам в решении этой задачи.

Комиссия по надзору за финансовым сектором (CSSF) дополнительно регулирует процентные ставки по займам в зависимости от вашего статуса владельца жилья:

- Покупатели, впервые приобретающие недвижимость, могут взять кредит на сумму до 100% от ее стоимости;

- Покупатели, не являющиеся первыми покупателями, могут получить кредит до 90%, при этом необходимо внести минимум 10% залога. Существует определенная гибкость: кредиторы предлагают более высокий уровень заимствования по 15% ипотечных кредитов;

- Инвесторы, вкладывающие деньги в недвижимость, могут получить заем до 80%, при этом им необходимо внести депозит в размере 20%.

Следующий важный шаг в получении ипотечного кредита — поиск лучших ставок, и у вас есть два основных варианта. Первый заключается в самостоятельном поиске среди различных финансовых учреждений и сравнении ипотечных ставок. В качестве альтернативы вы можете прибегнуть к услугам ипотечного брокера.

Самостоятельное изучение с помощью ипотечных калькуляторов

Банки и кредитные организации, как правило, предлагают калькуляторы платежей по ипотеке, позволяющие настроить такие параметры кредита, как сумма и срок. Этот инструмент дает первоначальное представление о стоимости кредита, помогая вам исключить слишком дорогие варианты.

После того как вы определите организации с приемлемыми ставками, проведите комплексное моделирование кредита с учетом ваших финансовых реалий. Разберитесь в специфических требованиях и необходимых документах каждого банка. Процесс моделирования включает в себя заполнение формы с вопросами о кредите и личной информацией, доступной по ссылке рядом с калькуляторами.

Среди известных финансовых учреждений Люксембурга — BGL, BIL и Spuerkeess.

Банковский счет для получения кредита

Скорее всего, у вас уже есть счет в банке, однако некоторые банки требуют, чтобы ваш основной доход, например зарплата, напрямую перечислялся в их банк в качестве условия предоставления вам кредита. Поэтому вам следует открыть у них счет.

Услуги ипотечных брокеров

Хотя в Люксембурге ипотечные брокеры распространены меньше, чем в других странах, они могут обеспечить более выгодные процентные ставки, изучив возможности как крупных банков, так и небольших кредитных организаций.

Теперь вы, вероятно, задаетесь вопросом: стоит ли мне воспользоваться услугами ипотечного брокера? В целом, это хорошая идея. Их опыт может оказаться неоценимым, особенно если вы не знакомы с люксембургской системой ипотечного кредитования. Важно отметить, что они обычно получают вознаграждение от кредитных организаций, поэтому их услуги часто оказываются для вас бесплатными.

Следующий шаг в процессе подачи заявки на ипотеку — сбор необходимых документов. Как правило, вам понадобятся:

- Паспорт или удостоверение личности;

- Доказательство проживания, например, последний счет за газ или электричество;

- Подтверждение дохода. Для наемных работников — ксерокопии трех последних платежных ведомостей, для самозанятых и пенсионеров — ксерокопия последней налоговой декларации.

- Графики амортизации по существующим кредитам, если они у вас есть. Это поможет банку оценить соотношение вашего долга к доходу.

- Данные земельного кадастра, общая стоимость недвижимости и цена за квадратный метр, которую вы планируете заплатить.

- Хотя это не всегда требуется, некоторые банки могут запросить разрешение на предъявление претензий к вашему трудовому доходу в случае невыплаты ипотечного кредита.

- Конкретные требования к документам могут различаться в разных учреждениях, и эти детали обычно сообщаются в ходе всего процесса моделирования.

Наличие этих документов упрощает процесс подачи заявки на ипотеку и ускоряет процесс одобрения. Будьте готовы и организованы, ведь вы приближаетесь к получению ипотечного кредита в Люксембурге.

На последнем этапе вы подаете заявку вместе со всеми необходимыми документами и после одобрения подписываете все необходимые бумаги.

Некоторые банки предлагают удобные формы онлайн-заявок, вы также можете лично посетить банк, проконсультироваться с консультантом и непосредственно подать все необходимые документы. Если же вы воспользовались услугами ипотечного брокера, то он возьмет на себя весь процесс, направляя вас и запрашивая необходимые документы.

Нужно ли вам находиться в Люксембурге, чтобы получить ипотечный кредит?

В любом случае после одобрения кредита необходимо посетить банк, чтобы подписать все необходимые документы, оформляющие ипотеку. На этом процесс рассмотрения заявки завершен.

Часто задаваемые вопросы (FAQ)

Какие есть процентные ставки по ипотеке в Люксембурге?

В период с 2009 по 2021 год процентные ставки по ипотеке в Люксембурге оставались заметно низкими. Однако в последние годы наблюдается значительный рост. Для получения актуальной информации частные лица могут обратиться к ежемесячным публикациям Центрального банка Люксембурга.

Какие факторы влияют на одобрение ипотеки в Люксембурге?

На одобрение ипотеки влияет несколько факторов, включая ежемесячный доход, личные, семейные и профессиональные обстоятельства. Комиссия по надзору за финансовым сектором (CSSF) регулирует процентные ставки по займам в зависимости от статуса владельца жилья.

Стоит ли мне воспользоваться услугами ипотечного брокера, чтобы найти лучшие ставки?

Хотя ипотечные брокеры не так распространены в Люксембурге, они могут предложить более выгодные ставки, обращаясь к различным кредиторам. Часто они получают вознаграждение от кредитных организаций, что делает их услуги потенциально бесплатными для заемщиков.

Как определить, какую сумму я могу взять в ипотеку в Люксембурге?

Воспользуйтесь калькуляторами платежей по ипотеке, предлагаемыми банками, с учетом вашего дохода. Как правило, платежи по ипотеке не должны превышать 35% от дохода, хотя некоторые банки могут разрешить до 45%. CSSF также устанавливает ограничения в зависимости от статуса владельца жилья, позволяя покупателям, впервые приобретающим жилье, брать кредит до 100%, а инвесторам, сдающим недвижимость в аренду, — до 80%.

Источник: www.expatica.com, blog.vivi.lu, www.bcl.lu, www.bgl.lu, www.bil.com, www.spuerkeess.lu

В материале использованы изображения: Photo by Jessica Bryant for Pexels